图片:51976cb86273f.jpg

图片:微信图片_20180704190348.jpg

【正文】

截至2018年6月30日,我国资产证券化市场余额为1.99万亿元。其中,交易所ABS存量余额接近60%,银行间CLO和交易所ABS分别为7153.26亿元和11821.80亿元,交易商协会ABN余额则为931.91亿元。

一、2018年上半年整体发行情况

(一)银行间CLO、交易所ABS和交易商协商发行规模同比分别增长59.61%、22.39%和215.96%

1、今年同期的发行规模明显放量

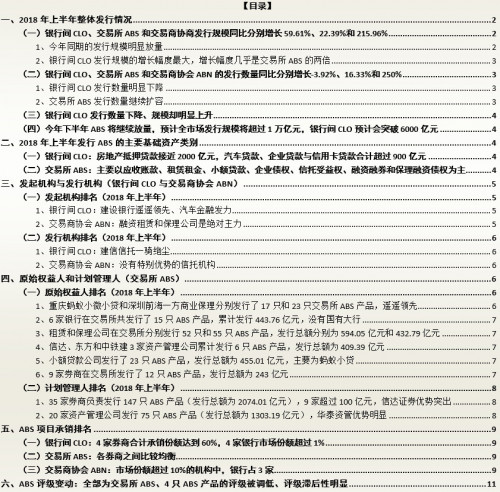

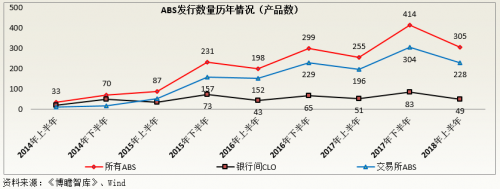

今年上半年,整个ABS市场共发行6845.99亿元。其中,银行间CLO发行3051.47亿元,交易所ABS发行3436.55亿元,交易商协会ABN发行357.98亿元。从绝对发行规模来看,交易所ABS仍然最高,银行间CLO次之。

不过相较于去年上半年,今年同期的发行量明显放量。银行间CLO发行规模同比增长59.61%(去年上半年仅为1911.81亿元,不至2000亿元)。交易所ABS发行规模同比增长22.39%(去年上半年仅为2807.97亿元),交易商协会ABN更是由去年同期的113.30亿元增长至今年同期的357.98亿元。

2、银行间CLO发行规模的增长幅度最大,增长幅度几乎是交易所ABS的两倍

相较于去年同期,今年上半年银行间CLO发行规模同比增长接近60%,发行规模增长超过1100亿元。而交易所ABS发行规模仅增长不到600亿元,交易商协会ABN增长量则更是低至240亿元左右。也就是说,银行间CLO发行规模的增长量几乎是交易所ABS的两倍。

图片:微信图片_20180704190356.png

(二)银行间CLO、交易所ABS和交易商协会ABN的发行数量同比分别增长-3.92%、16.33%和250%

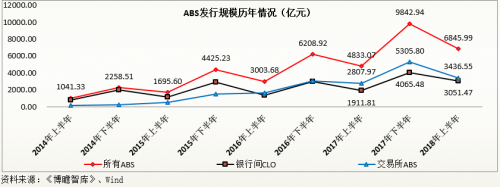

1、银行间CLO发行数量明显下降

2018年上半年,银行间CLO发行了49只产品,较去年下半年下降34只,较去年同期下降2只。也就是说,从发行数量来看,银行间CLO同比下降3.92%,环比下降了40.96%。

2、交易所ABS发行数量继续扩容

今年上半年,交易所ABS发行228只产品,较去年同期增长16.33%,较去年下半年则下降了25%。相较于银行间CLO,交易所ABS呈明显扩容态势。

图片:微信图片_20180704190359.png

(三)银行间CLO发行数量下降、规模却明显上升

对比来看,虽然银行间CLO发行数量无论是环比还是同比均明显下降,但其发行规模却大幅增长,并且远高于交易所ABS,这意味着银行间CLO单只产品的规模明显增加。银行间CLO发行数量同比下降3.92%,发行规模同比增加59.61%。

此外。根据后面的数据来看,和之前很多中小银行参与银行间CLO相比,今年国有大行和股份行参与进来,推高了CLO单只产品的规模。

(四)今年下半年ABS将继续放量,预计全市场发行规模将超过1万亿元,银行间CLO预计会突破6000亿元

根据历史数据,每年上半年和下半年期间,资产支持证券的发行数量和规模均有比较明显的季节变化,即上半年环比会有不同程度的下降,下半年则会明显放量,这种现象几乎每年都存在,特别是银行间CLO。近年来交易所ABS也呈现这种特征。因此,可以预见,今年下半年ABS的发行量将很有可能突破1万亿元,创历史新高,银行间CLO将很有可能突破6000亿元。

图片:微信图片_20180704190402.png

二、2018年上半年发行ABS的主要基础资产类别

(一)银行间CLO:房地产抵押贷款接近2000亿元,汽车贷款、企业贷款与信用卡贷款合计超过900亿元

对于银行间CLO的基础资产而言,主要以房地产抵押贷款、汽车贷款、企业贷款和信用卡贷款四类基础资产为主。特别是,房地产抵押贷款规模为1865.77亿元,产品数为18只,占全部银行间CLO今年上半年发行规模的60%左右,汽车贷款、企业贷款和信用卡贷款三类基础资产的发行规模超过900亿元,占全部银行间CLO今年上半年发行规模的30%左右。

图片:微信图片_20180704190405.png

(二)交易所ABS:主要以应收账款、租赁租金、小额贷款、企业债权、信托受益权、融资融券和保理融资债权为主

2018年上半年,应收账款ABS规模接近1000亿元,即980.06亿元,租赁租金和小额贷款合计超过1020亿元,企业债权、信托受益权合接近800亿元。值得一提的是,今年上半年,不动产投资信托REITS为基础资产的ABS发行了6只产品,规模达到97.81亿元,商业地产抵押贷款ABS规模也达到43.81亿元,发行3只产品。

图片:微信图片_20180704190408.png

三、发起机构与发行机构(银行间CLO与交易商协会ABN)

(一)发起机构排名(2018年上半年)

1、银行间CLO:建设银行遥遥领先、汽车金融发力

(1)建设银行今年上半年共发行14只CLO产品,发行总额达到1228.63亿元,远远高于排名第二的工商银行。工商银行发行总额仅为473.10亿元,不到建设银行的40%。

(2)银行中主要以国有大行和股份行为主,城商行和农商行分别只有一家,即宁波银行和杭州联合农商行。其中,宁波银行发行了1只产品,规模为30亿元,杭州联合农商行发行1只产品,规模为5亿元。

(3)只有7家银行的发行规模超过100亿元,分别为建设银行、工商银行、兴业银行、交通银行、邮储银行、上汽通用汽车金融和中国银行。

(3)非银金融机构中,有5家汽车金融公司、1家消费金融公司在上半年发行了CLO。由于上汽通用汽车金融的大股东是上海汽车集团财务,因此将二者合并计算,计上汽集团共发行3只CLO产品,涉及金额为161亿元,仅排在交通银行之后。

(4)其余几家汽车金融公司分别为东风日产汽车金融(45亿元)、广汽汇理汽车金融(40亿元)、奇瑞徽银汽车金融(40亿元)、福特汽车金融(中国,37.48亿元)、瑞福德汽车金融(30亿元),这些汽车金融公司在上半年均只发行1只CLO产品。

(5)整个2018年上半年,只有建设银行、工商银行、兴业银行、交通银行、上汽通用、中国银行、平安银行发行了不只1只CLO产品,从这个角度看,CLO的发行节奏仍然较为缓慢。

2、交易商协会ABN:融资租赁和保理公司是绝对主力

(1)只有中国中铁、前海结算商业保理(深圳)的发行总额超过50亿元。

(2)只有前海结算商业保理、上海易鑫融资租赁、悦达融资租赁的发行项目总数超过1只。其中,前海结算商业保理(深圳)发行了6只ABN产品,其余两家均只发行了2只ABN产品。

(3)有8家融资租赁公司发行了ABN产品,累计9只。

(4)有3只保理公司发行了ABN产品,累计8只。

图片:微信图片_20180704190411.jpg

(二)发行机构排名(2018年上半年)

1、银行间CLO:建信信托一骑绝尘

2018年上半年,建信信托共承担15只产品的发行,涉及总规模为1311.62亿元,遥遥领先于排名第二的中海信托(476.90亿元)。目前在银行间CLO的发行机构排名上,除建信信托和中海信托外,其它信托公司分别为中信信托(290.31亿元)、上海国际信托(193.68亿元)、兴业国际信托(173.65亿元)、交银国际信托(171.30亿元)、华润深国投信托(169.52亿元)、中粮信托(130亿元)、安徽国元信托(100亿元)、华能贵诚信托(79.15亿元)和中国对外经济贸易信托(6.32亿元)。

此外,发行数量上来看,建信信托(15只)、中海信托(7只)、上海国际信托(5只),中信信托、华润深国投信托和华能贵诚信托分别有4只。

2、交易商协会ABN:没有特别优势的信托机构

总额超过50亿元的信托公司有3家,分别为中铁信托(59.57亿元)、五矿国际信托(54.55亿元)和华润深国投信托(54.05亿元)。同时,五矿国际信托发行ABN数为6只,中铁信托虽然总规模排名第一,但也仅发行了1只ABN产品。

华润深国投信托发行了4只产品,中建投信托发行了3只产品,中信信托、交银国际信托、上海国际信托和国投泰康信托分别发行了2只产品,其余信托公司均只发行1只ABN产品。

图片:微信图片_20180704190414.png

四、原始权益人和计划管理人(交易所ABS)

2018年上半年,交易所ABS共发行了226只产品,发行总规模达到3407.91亿元。

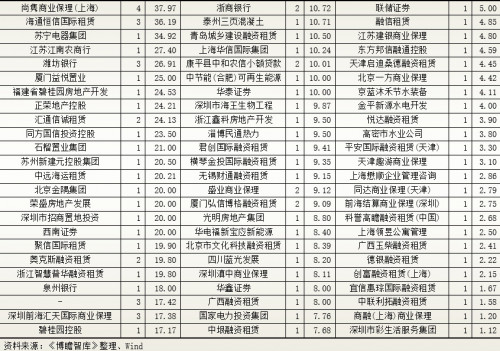

(一)原始权益人排名(2018年上半年)

1、重庆蚂蚁小微小贷和深圳前海一方商业保理分别发行了17只和23只交易所ABS产品,遥遥领先

这里将深圳前海一方恒融商业保理和深圳前海一方商业保理合并计算,从发行数量上来看,重庆蚂蚁小微小额贷款发行了17只交易所ABS产品,涉及金额达到395亿元。深圳前海一方保理发行23只交易所ABS产品,涉及金额达到209.79亿元。可以说,两家公司发行的交易所ABS总产品数遥遥领先于其它机构。

2、6家银行在交易所共发行了15只ABS产品,累计发行443.76亿元,没有国有大行

这6家银行累计发行总金额443.76亿元的ABS产品,共发行15只产品。目前来看,今年上半年尚没有国有大行在交易所发行ABS产品。

浦发银行、中信银行、郑州银行、江南农商行、潍坊银行、泉州银行和浙商银行等6家银行在交易所发行了ABS产品。其中,浦发银行发行4只(199.87亿元)、中信银行发行2只(81.11亿元)、郑州银行发行2只(79.75亿元)、江南农商行发行1只(27.40亿元)、潍坊银行发行3只(26.91亿元)、泉州银行发行1只(18亿元)和浙商银行发行2只(10.72亿元)。

3、租赁和保理公司在交易所分别发行52只和55只ABS产品,发行总额分别为594.05亿元和432.79亿元

这里的租赁公司不仅仅包括融资租赁。可以看,今年上半年,租赁和保理公司累计发行了107只产品,涉及金额达到1026.84亿元。其中,租赁公司发行了52只产品,涉及金额达到594.05亿元;保理公司发行了55只产品,涉及金额达到432.79亿元。

4、信达、东方和中铁建3家资产管理公司累计发行6只ABS产品,发行总额为409.39亿元

今年上半年,中国信达资产管理公司在交易所发行3只ABS产品,发行总额为255.64亿元。中国东方资产管理公司在交易所发行了1只ABS产品,发行总额为115.66亿元。中铁建资产管理公司在交易所发行了2只ABS产品,发行总额为38.09亿元。

5、小额贷款公司发行了23只ABS产品,发行总额为455.01亿元,主要为蚂蚁小贷

发行主力仍然为蚂蚁小贷。2018年上半年,重庆蚂蚁小微小贷在交易所发行了17只ABS产品,发行总额为395亿元。重庆蚂蚁商诚小贷发行了4只ABS产品,发行总额为50亿元。此外,康平县中和农信小贷发行了2只ABS产品,发行总额为10.01亿元。

6、9家券商在交易所发行了12只ABS产品,发行总额为243亿元

这9家券商分别为申万宏源、海通、西南、中信、东莞、华泰、华鑫、联储,其中申万宏源和海通证券分别发行了4只和2只产品,涉及发行总额分别为90亿元和80亿元。其余7家券商均只发行了1只ABS产品。

图片:微信图片_20180704190417.jpg

图片:微信图片_20180704190420.jpg

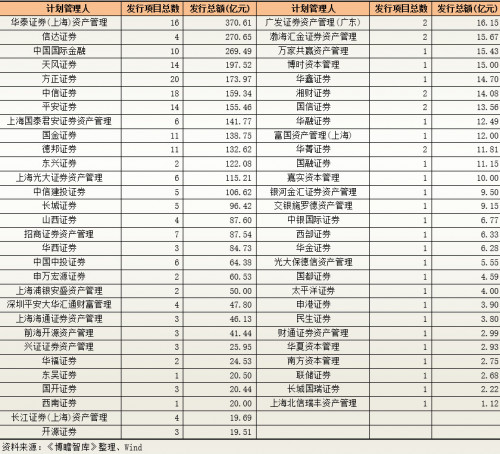

(二)计划管理人排名(2018年上半年)

1、35家券商负责发行147只ABS产品(发行总额为2074.01亿元),9家超过100亿元,信达证券优势突出

35家券商中,有9家的发行总额超过100亿元,分别为信达证券(270.65亿元)、天风证券(197.52亿元)、方正证券(173.97亿元)、中信证券(159.34亿元)、平安证券(155.46亿元)、国金证券(138.75亿元)、德邦证券(132.62亿元)、东兴证券(122.08亿元)和中信建投证券(106.62亿元)。

其余发行总额没有超过100亿元,但发行数量在4只以上的券商分别为中国中投证券(6只)、中信建投证券(5只)、长城证券(5只)和山西证券(4只)。

2、20家资产管理公司发行75只ABS产品(发行总额为1303.19亿元),华泰资管优势明显

2018年上半年,共有20家资产管理公司作为交易所ABS的计划管理人,涉及75只ABS产品,总金额为1303.19亿元。其中,华泰资管发行总数为16只,发行总额为370.61亿元,远远高于排名第二的中国国际金融(发行19只、发行总额为269.49亿元)。除华泰资管和中国国际金融外,其余依次为国泰君安资管(141.77亿元)、光大资管(115.21亿元)、招商资管(87.54亿元)、浦银安盛资管(50亿元)、海通资管(46.13亿元)、前海开源资管(41.44亿元)、兴证资管(25.95亿元)。

图片:微信图片_20180704190423.jpg

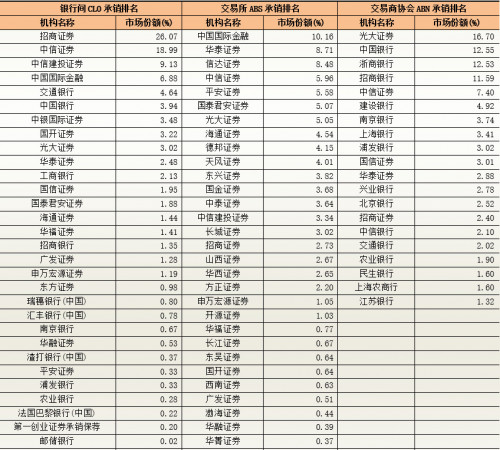

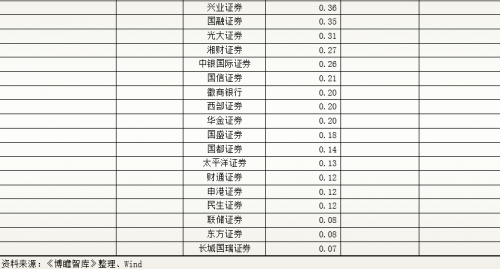

五、ABS项目承销排名

(一)银行间CLO:4家券商合计承销份额达到60%,4家银行市场份额超过1%

1、从市场份额来看,招商证券为26.07%,也就是说银行间CLO超过1/4的份额被招商证券占有,接近1/5人份额被中信证券占有(18.99%)。

2、交通银行、中国银行、工商银行、招商银行、瑞穗银行(中国)、汇丰银行(中国)、南京银行、渣打银行(中国)、平安银行、浦发银行、农业银行、法国巴黎银行(中国)和邮储银行均占有一定的市场份额,其中交通银行、中国银行、工商银行和招商银行等4家银行的市场份额均在1%以上。

(二)交易所ABS:各券商之间比较均衡

在交易所ABS承销份额中,中国国际金融的市场份额超过10%(10.16%),市场份额超过5%的券商有7家,除中国国际金融外,其它依次为华泰证券、信达证券、中信证券、平安证券、国泰证券和光大证券。

(三)交易商协会ABN:市场份额超过10%的机构中,银行占3家

在交易商协会ABN中,银行占有一席之地。光大证券、中国银行、浙商银行和招商银行的市场份额均在10%以上,分别为16.70%、12.55%、12.53%和11.59%。其它机构中,中信证券占7.40%、建设银行占4.92%、南京银行占3.74%、上海银行占3.41%、浦发银行占3.02%。

图片:微信图片_20180704190425.jpg

图片:微信图片_20180704190428.png

六、ABS评级变动:全部为交易所ABS、4只ABS产品的评级被调低、评级滞后性明显

2018年上半年,共122只资产支持证券(分层级)的评级发生了变动,其中,有20只层级产品的评级被调低(涉及4只ABS产品),102只层级产品的评级被调高。这些评级发行变动的资产支持证券全部为证监会主管的ABS。可以看出,在上次债项评级和最新债项评级之间往往具有比较大的跳跃性,即直接从2A以上降至B类,这表明评级机构对ABS的评级变动比较滞后,参考价值不大。

图片:微信图片_20180704190431.jpg

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群