图片:02020005.jpg

导 言

亚马逊最近有点烦。步苹果、星巴克后尘,亚马逊又被欧盟认为卢森堡给其提供了不当的税收优惠,要求亚马逊向卢森堡补税2.5亿欧元。

亚马逊与卢森堡“税收之约”

03年,卢森堡给予亚马逊一项税收裁定,并于2011年延长,裁定允许了亚马逊在卢森堡的经营公司每年支付给另一个卢森堡壳公司巨额的知识产权费用,即间接允许了亚马逊将经营利润转移利润到卢森堡壳公司,而卢森堡壳公司并非卢森堡的税务居民,这就使得亚马逊自欧洲销售获得的1/3的利润都是免税的。

亚马逊“卢森堡经营主体——卢森堡壳公司”

欧洲避税架构

亚马逊欧洲避税架构是由两个卢森堡公司搭建的,一是卢森堡经营公司,即亚马逊欧盟(Amazon EU),经营公司负责经营亚马逊整个欧洲的零售业务,记录欧洲销售和利润。二是卢森堡壳公司,即亚马逊欧洲控股技术公司(Amazon Europe),壳公司是一家有限合伙企业,没有员工,没有办公室,也没有商业活动。壳公司是经营公司和亚马逊美国之间的中介。两个卢森堡公司均是由亚马逊集团全资控股,最终由美国母公司亚马逊控制。

图片:微信图片_20180202185829.jpg

避税路径:

1、卢森堡壳公司与亚马逊美国签署“成本分摊协议”,壳公司向亚马逊美国支付费用,并获得亚马逊欧洲的相关知识产权;

2、卢森堡壳公司将知识产权再独家许可给卢森堡经营公司,并每年向卢森堡经营公司收取知识产权使用费;

3、卢森堡经营公司实际运营欧洲销售零售业务,并将所有欧洲业务产生利润归至卢森堡经营公司实体。

税务情况:

1、根据卢森堡税法,经营公司需要向卢森堡支付企业所得税。而经营公司支付收入的90%以上的费用给了壳公司,所以上交给卢森堡的税实在是太有限了。

2、根据卢森堡税法,壳公司是卢森堡有限合伙企业,合伙企业本身不征,只在合伙人一方征税,而控股公司的合伙人位于美国,所以壳公司在卢森堡根本就不是纳税主体。

3、根据美国税法(税改前),壳公司是外国公司,外国公司产生的利润未汇回美国无需向美国纳税。

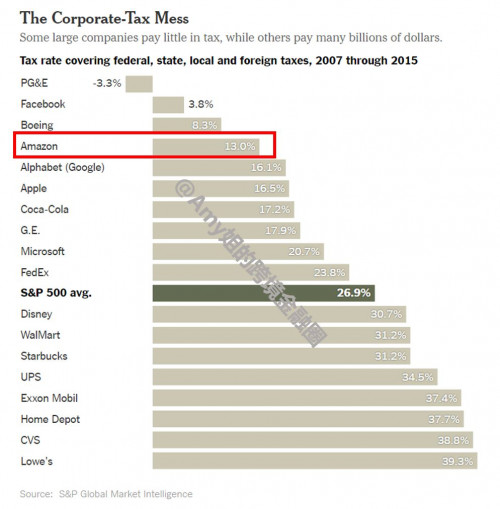

所以,如你所见,亚马逊1/3的欧洲利润是未税的,以至亚马逊公司整体综合税负仅13%,远低于法定税率。

图片:微信图片_20180202185908.jpg

欧盟委员会据欧盟国家援助规则,认为,

1、控股公司是一个壳公司,仅作为将知识产权传递给经营公司独家使用。控股公司本身并不以任何方式积极参与管理、开发或使用该知识产权,没有也不能够证明它所收到的知识产权费用是合理的。

即,并非不允许你用卢森堡合伙企业,而是你合伙企业本身就是个壳,太明显了。

2、卢森堡给予亚马逊税务裁定,允许经营公司计算应课税基础的方法,即间接准予了经营公司每年支付给控股公司的知识产权费用。而经营公司支付给控股公司的费用,超过经营公司自身营业利润的90%,甚至比控股公司根据分摊费用协议向亚马逊美国支付的费用要高出1.5倍。这使得亚马逊几乎利润3/4被不当归至控股公司,1/3的欧洲利润未税,卢森堡裁定大大降低了亚马逊欧盟的应税利润,而这不符合经济现实。即,并非不允许你支付知识产权使用费给另外一个主体,而是你支付的费用过多了,不符合经济实质,太过分了。 所以,根据欧盟国家援助规则,卢森堡在税收裁决下的亚马逊税收待遇是非法的。

图片:微信图片_20180202185941.png

在欧盟,各成员国提供的政府补贴均可被称为“国家援助”,其实质就是各国的竞争政策。一旦成员国的某项补贴政策违反了欧盟援助政策,欧盟委员会有权责令成员国予以修改、废除或避免生效,并责令受益公司补缴规定时间内的补贴。

欧盟国家援助控制的作用是确保成员国不通过税收裁决或其他方式给予某些公司更优的税收待遇。更具体地说,企业集团公司之间的交易必须以反映经济现实的方式进行定价,同一集团内两个公司之间的支付应与与独立第三方的商业行为下的支付相一致(所谓的“公平原则”)。

在欧盟手里,前仆后继倒下的跨国公司

自13年6月以来,欧盟委员会一直在调查会员国的税收裁决做法,并于14年12月扩大到所有会员国,调查是否有违反欧盟国家援助规定,即是否通过提供税务优惠,给予部分企业不公平的税收优惠待遇。

15年10月,欧盟委员会责令星巴克、菲亚特向荷兰、卢森堡当局分别补缴2,000万欧元(2,300万美元)至3,000万欧元(3,400万美元)税款。

16年1月,欧盟委员会责令比利时向至少35家主要来自欧盟的跨国公司追缴约7亿欧元(约合7.8亿美元)税款。35家中包括英国石油、百威英博和德国巴斯夫公司等。

16年8月,欧盟委员会责令苹果公司向爱尔兰补缴130亿欧元税款。

图片:微信图片_20180202190011.jpg

麦当劳和法国Engie能源公司(前身为苏伊士集团)就卢森堡税务裁决可能引起国家援助问题;

英国对跨国公司受控外国公司规则;

还准备就宜家在荷兰的税收状况启动调查。。。

图片:微信图片_20180202190142.jpg

1、欧盟国家援助调查会导致更多的国际税收争端

比如亚马逊税案,涉及欧盟、美国、卢森堡政府各方,涉及欧盟法律、卢森堡和美国双边协定以及各自国内法,本来按照各自的国内法和双边好好的,欧盟来了个国家援助调查,直接干预了成员国的税收主权,给跨国企业税负带来不确定性,损害美国一方的税收利益,必然引发美国和欧盟成员国的不满。

2、全球税收透明和反避税的大时代已然到来

除了欧盟国家援助调查之外,欧盟还要求企业提高透明度打击逃避税,公布17个避税TT黑名单,并于17年9月启动新的议程,希望对数字经济以公平方式征税。比如原来的互联网公司用户在这国,利润在别国的情形会有所改变,哪里产生的就在哪里交。

再随着OECD实施统一账户互换CRS,以及税基侵蚀和利润转移(BEPS)15项行动计划,跨国企业利用各国税制差异和征管漏洞,造成双重不征税的情况必定越来越少。

3、中企“走出去”勿有侥幸心理

所以,在全球大的反避税税务监管环境下,中企“走出去”的道途中,无论从想法上,还是从行动上,都要改变侥幸心理的坏习惯,做好税务筹划,防止税务争议。

18年,不忘初衷,希望与你,一路前行。

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群