图片:微信图片_20180207174846.jpg

一、项目情况

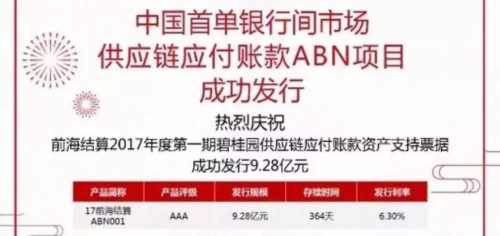

2017年12月17日,前海结算—碧桂园供应链应付账款资产支持票据成功在银行间市场注册,该专项计划采用储架发行模式,注册规模100亿,其中2017年第一期(首期)规模9.28亿,该项目是国内银行间市场首单供应链应付账款ABN产品,该项目的创新为同行业提供了宝贵的经验。

图片:微信图片_20180207174930.png

图片:微信图片_20180207175001.png

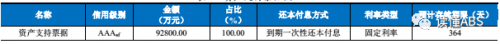

本交易基础资产为债权人因申请保理服务而转让予发起机构并同意发起机构以其设立资产支持票据信托的应收账款债权及其附属担保权益。截至12月20日,入池资产共计177 笔,涉及107户直接债务人,应收账款余额共计99004.73万元。

图片:微信图片_20180207175031.png

从应收账款形成的来源来看,资产池的应收账款均为工程款。入池应收账款直接债务人、共同债务人对每笔应收账款均出具了《付款确认书》确认付款义务。

从应收账款余额分布情况来看,资产池共涉及107户碧桂园控股旗下的项目公司作为直接债务人,单户债务人涉及的应收账款余额最大为3103.85万元,占比 3.14%。占比较大的前五家债务人应收账款余额共计29800.14万元,占比 30.10%,债务人集中度较低。

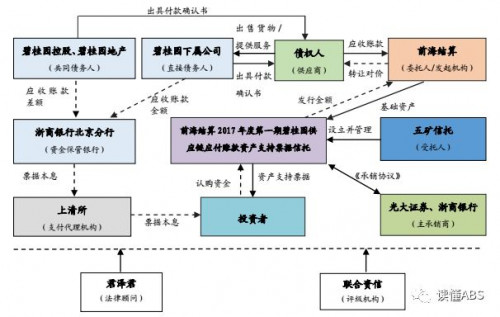

三、交易结构

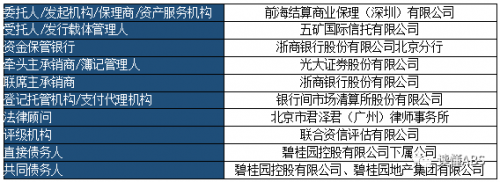

本交易的委托人/发起机构前海结算商业保理(深圳)有限公司(简称“前海结算”)将债权人因申请保理服务而转让予发起机构并同意发起机构以其设立资产支持票据信托的应收账款债权及其附属担保权益作为基础资产,采用特殊目的载体机制,将基础资产委托给五矿信托并设立“前海结算2017年度第一期碧桂园供应链应付账款资产支持票据信托”,五矿信托以受托的基础资产所产生的现金流为支持在全国银行间债券市场发行资产支持票据,投资者通过购买并持有该资产支持票据取得财产信托项下相应的信托受益权。

图片:微信图片_20180207175114.jpg

四、增信措施

本交易基础资产的增信措施有现金流超额覆盖;若直接债务人碧桂园控股下属公司未将全部应收账款划付至信托账户,共同债务人碧桂园控股和碧桂园地产还将进行差额补足。

五、产品潜在风险及防范

1)共同债务人可执行性风险

根据交易结构安排,若碧桂园下属公司未将全部应收账款划付至信托账户,共同债务人碧桂园控股和碧桂园地产应向信托账户划付等额于碧桂园下属公司未能足额偿付的应收账款债权本金之和的资金。碧桂园控股是外国企业法人,根据其注册地法律出具的《付款确认书》涉及境外主体的债务加入问题,因国家外汇管理部门对其债务加入行为在外汇法规上的定性问题可能存在实操层面的障碍,将会影响《付款确认书》的可执行性,当碧桂园下属公司无法偿还应收账款,碧桂园控股作为共同债务人的付款行为在实际操作中可能面临一定障碍,从而导致本交易面临无法按时实现应收账款债权的风险。(碧桂园主体信用水平,违规概率你懂得~)

2)利率风险

本交易入池资产均为无利息收入的应收账款,且票据发行利率尚不确定,存在因利率上升而导致资产池现金流入不足以覆盖票据本金及利息的风险。(采取超额抵押和压力测试)

3)再投资风险

本信托存续期间,受托人可以将信托账户中的资金进行合格投资,这将使信托财产面临一定的再投资风险。针对这一风险,本交易制定了合格投资标准,约定合格投资范围为银行存款等低风险、高流动性金融产品。且规定在合格投资过程中,受托人应合理安排合格投资期限,最迟应在票据收益分配日前的第 5 个工作日将合格投资形成的资产变现,以保证资产支持票据的收益支付。较为严格的合格投资标准将有助于降低再投资风险。

图片:a4k8b54903612215628.jpg