11月,中信银行私人银行与胡润研究院今日联合发布《全球视野下的责任与传承—2017中国高净值人群财富管理需求白皮书》(Wealth Management: Trends of the Chinese HNWI 2017)。

这份68页的专业报告,是全球化趋势大环境下的首份针对中国高净值人群全球财富管理需求的白皮书,聚焦家族传承和企业家责任。

聚焦中国高净值家庭数量

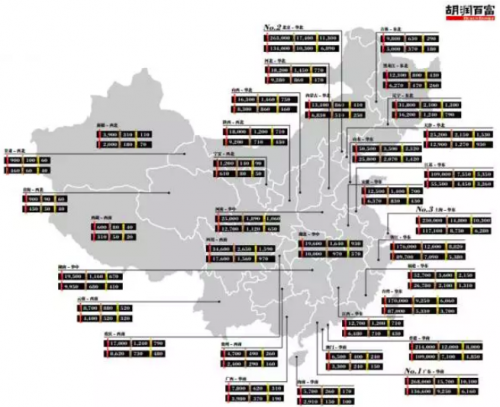

胡润研究院调查数据显示,截止 2017 年 1 月1 日,大中华区千万资产的“高净值家庭”数量达到 186 万,比去年增加 14.7 万,增长率达 8.6%,其中拥有千万可投资资产的“高净值家庭”数量达到 94.8 万 ;拥有亿万资产的“超高净值家庭”数量达到 12.1 万,比去年增加 1.2 万,增长率达10.5%,其中拥有亿万可投资资产的“超高净值家庭”数量达到 7.1 万 ;拥有 3000万美金的“国际超高净值家庭”数量达到 7.9 万,比去年增加8,300 户,增长率达 11.8%,其中拥有 3,000 万美金可投资资产的“国际超高净值家庭”数量达到4.8 万。

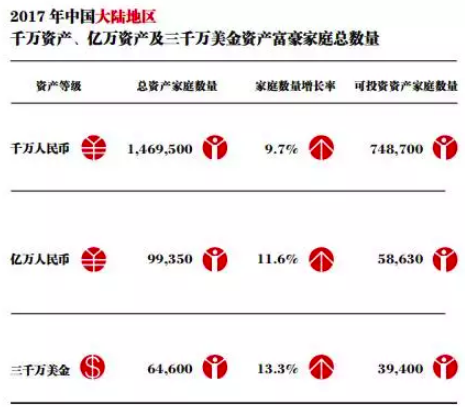

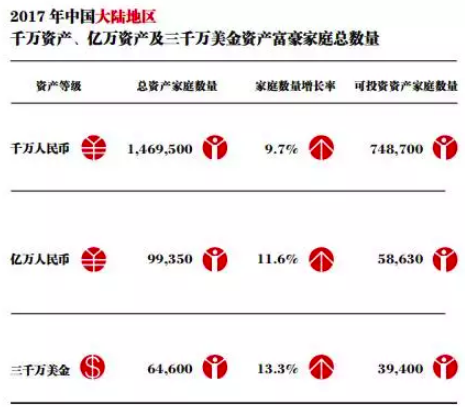

除港澳台之外,中国大陆地区千万资产的“高净值家庭”数量达到 147 万,比去年增加 13万,增长率达 9.7%,其中拥有千万可投资资产的“高净值家庭”数量达到 74.9 万 ;拥有亿万资产的“超高净值家庭”数量达到 9.9 万,比去年增加 1万,增长率达 11.6%,其中拥有亿万可投资资产的“超高净值家庭”数量达到 5.9 万;拥有3,000 万美金的“国际超高净值家庭”数量达到 6.5万,比去年增加7,600 户,增长率达 13.3%,其中拥有 3,000 万美金可投资资产的“国际超高净值家庭”数量达到 3.9 万。

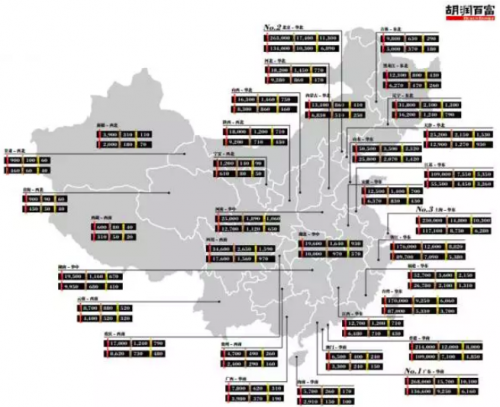

该报告以省份和城市为单位,调研高净值家庭分布,并以他们的长期居住地为参考依据

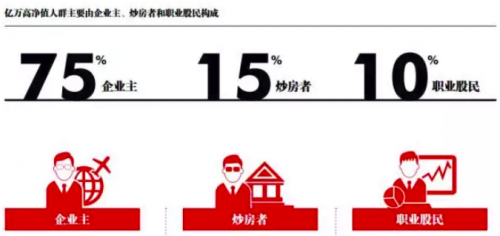

中国高净值家庭构成

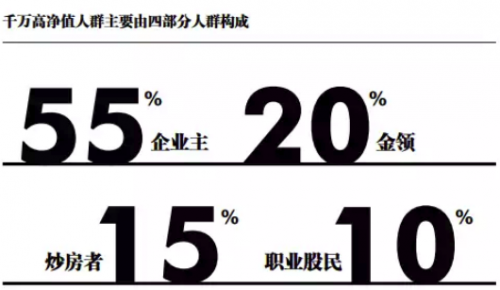

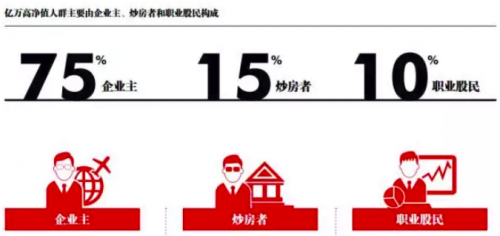

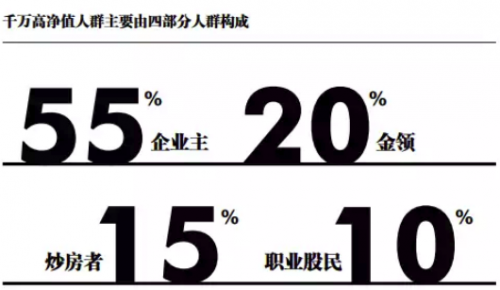

企 业 的 拥 有 者, 这 部 分 人 占到 55%。企业资产占其所有资产的60%,他们拥有 180 万的可投资资产(现金及部分有价证券),20 万以上的车和价值 200 万以上的住房。

炒 房 者 主 要 指 投 资 房 地 产,拥有数套房产的财富人士。这部分人占 15%。房产投资占到他们总财富的 90%,现金及有价证券占比5%。

职业股民他们是从事股票、期货等金融投资的专业人士。现金及股票占到其总财富的 30%。职业股民平均拥有 450 万以上自住房产,200 万以上投资性房产和价值 50 万以上的汽车。

金领主要包括大型企业集团、跨国公司的高层人士,他们拥有公司股份、高昂的年薪、分红等来保证稳定的高收入。这部分人占20%。他们财富中现金及有价证券部分增长至 20%,他们拥有500 万以上的自住房产,价值 50 万以上的汽车。

中国高净值家庭地域分布

千万高净值家庭分布 :广东千万高净值家庭数量最多,上海增幅最高

亿万超高净值家庭分布 :北京成为首个亿万可投资资产超高净值家庭数量过万地区 ;三千万美金超高净值家庭分布 :北京三千万美金国际超高净值家庭数量最多,上海和广东首次过万。

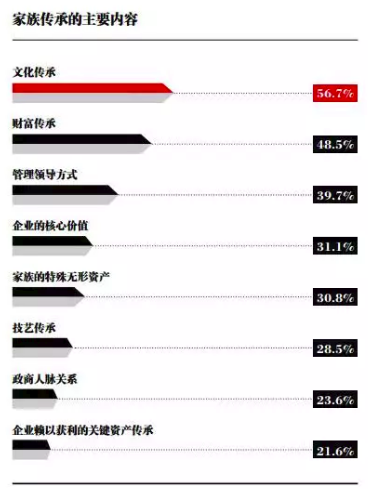

八成以上企业家已考虑家族传承事宜, 文化传承是灵魂

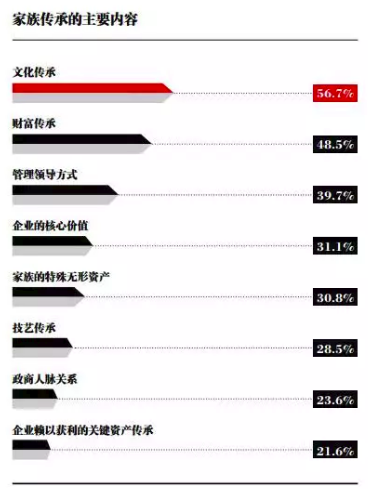

随着创一代的年龄上升,中国企业逐渐进入交接期,家族传承的意识逐渐增强,关注和重视度日益提高。本次调研显示86.2%的企业家已开始考虑或着手准备家族传承事宜 , 在家族传承的过程中,文化传承和财富传承是中国企业家目前最为需要传承的两大内容,占比分别为 56.7% 和 48.5%。

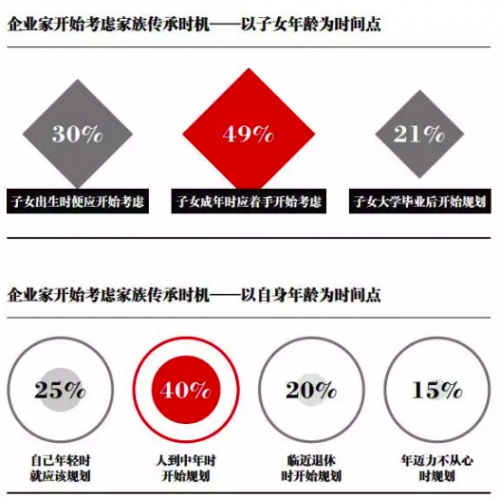

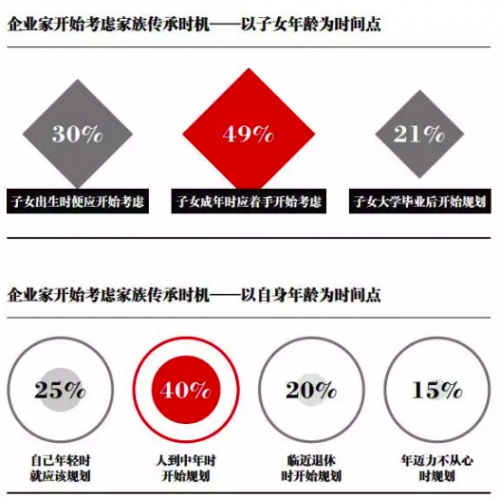

企业家开始考虑家族传承时机,其中30%以子女出生开始考虑,49%当子女成年时着手开始考虑,21%当子女大学毕业后开始考虑。

其中文化传承包括创新、勇气、抗压、价值观等深层次的思维观念和生活方式,它是基业长青、永续的关键性因素和“灵魂”指导。

家族传承的三大挑战 : 接班人、企业权属、内外环境

在家族传承过程中,接班人是决定成败的关键因素,但家族后代接班意愿低、无能力接班、多子女难以确定接班人、接班人理念与企业文化、价值取向冲突等现象广泛存在。

另一方面,在企业经营过程中,家业不分、风险混同、权属不清、权臣稀释控制权、一代企业家难放权等问题也成为家族传承的痛点。除此以外,中国现代对家族传承研究起步相对较晚,当前的知识体系和法律法规还不够完善,专业经验少且缺乏长期规划,第三方传承机构的服务和专业度不足及瞬息多变的宏观政策等市场内外环境为中国企业家的家族传承规划带来不小的挑战。

另一方面,在企业经营过程中,家业不分、风险混同、权属不清、权臣稀释控制权、一代企业家难放权等问题也成为家族传承的痛点。除此以外,中国现代对家族传承研究起步相对较晚,当前的知识体系和法律法规还不够完善,专业经验少且缺乏长期规划,第三方传承机构的服务和专业度不足及瞬息多变的宏观政策等市场内外环境为中国企业家的家族传承规划带来不小的挑战。

跨境金融投资现状及需求

跨境金融投资方式及渠道

高净值人群平均可投资资产额占总资产比例为52.3%,而跨境金融投资额已占他们可投资资产总额的31.2%。与去年相比,2017 年跨境金融投资额增长了近一倍,更是有超过两成的高净值人群跨境金融投资额占其可投资资产总额的一半以上。

与去年相比,高净值人群跨境金融投资产品的广度和深度均有所扩展、提高,“外汇存款”、“股票”、“债券”、“基金”和“保险”仍然是高净值人群跨境金融投资配置中最普遍的五种产品。 “外汇存款”连续两年排名第一,“股票”和“债券”选择比例提升较为明显均超过 10%,而“保险”比例则有所下降。

另外“VC/PE”、“开设境外公司”和“信托”比例也有较为明显的提升,研究发现,这一比例的增加主要是由于 31-45岁、亿元以上资产等级具有较高学历且受过系统金融知识教育的人群购买比例的显著提升,他们以企业家、企业高层、职业经理人为主。

图片:11150010.png

来源 : 胡润百富

这份68页的专业报告,是全球化趋势大环境下的首份针对中国高净值人群全球财富管理需求的白皮书,聚焦家族传承和企业家责任。

聚焦中国高净值家庭数量

胡润研究院调查数据显示,截止 2017 年 1 月1 日,大中华区千万资产的“高净值家庭”数量达到 186 万,比去年增加 14.7 万,增长率达 8.6%,其中拥有千万可投资资产的“高净值家庭”数量达到 94.8 万 ;拥有亿万资产的“超高净值家庭”数量达到 12.1 万,比去年增加 1.2 万,增长率达10.5%,其中拥有亿万可投资资产的“超高净值家庭”数量达到 7.1 万 ;拥有 3000万美金的“国际超高净值家庭”数量达到 7.9 万,比去年增加8,300 户,增长率达 11.8%,其中拥有 3,000 万美金可投资资产的“国际超高净值家庭”数量达到4.8 万。

图片:11150011.png

除港澳台之外,中国大陆地区千万资产的“高净值家庭”数量达到 147 万,比去年增加 13万,增长率达 9.7%,其中拥有千万可投资资产的“高净值家庭”数量达到 74.9 万 ;拥有亿万资产的“超高净值家庭”数量达到 9.9 万,比去年增加 1万,增长率达 11.6%,其中拥有亿万可投资资产的“超高净值家庭”数量达到 5.9 万;拥有3,000 万美金的“国际超高净值家庭”数量达到 6.5万,比去年增加7,600 户,增长率达 13.3%,其中拥有 3,000 万美金可投资资产的“国际超高净值家庭”数量达到 3.9 万。

图片:11150012.png

该报告以省份和城市为单位,调研高净值家庭分布,并以他们的长期居住地为参考依据

中国高净值家庭构成

企 业 的 拥 有 者, 这 部 分 人 占到 55%。企业资产占其所有资产的60%,他们拥有 180 万的可投资资产(现金及部分有价证券),20 万以上的车和价值 200 万以上的住房。

图片:11150013.png

炒 房 者 主 要 指 投 资 房 地 产,拥有数套房产的财富人士。这部分人占 15%。房产投资占到他们总财富的 90%,现金及有价证券占比5%。

职业股民他们是从事股票、期货等金融投资的专业人士。现金及股票占到其总财富的 30%。职业股民平均拥有 450 万以上自住房产,200 万以上投资性房产和价值 50 万以上的汽车。

图片:11150014.png

金领主要包括大型企业集团、跨国公司的高层人士,他们拥有公司股份、高昂的年薪、分红等来保证稳定的高收入。这部分人占20%。他们财富中现金及有价证券部分增长至 20%,他们拥有500 万以上的自住房产,价值 50 万以上的汽车。

中国高净值家庭地域分布

千万高净值家庭分布 :广东千万高净值家庭数量最多,上海增幅最高

图片:11150015.png

亿万超高净值家庭分布 :北京成为首个亿万可投资资产超高净值家庭数量过万地区 ;三千万美金超高净值家庭分布 :北京三千万美金国际超高净值家庭数量最多,上海和广东首次过万。

八成以上企业家已考虑家族传承事宜, 文化传承是灵魂

随着创一代的年龄上升,中国企业逐渐进入交接期,家族传承的意识逐渐增强,关注和重视度日益提高。本次调研显示86.2%的企业家已开始考虑或着手准备家族传承事宜 , 在家族传承的过程中,文化传承和财富传承是中国企业家目前最为需要传承的两大内容,占比分别为 56.7% 和 48.5%。

图片:11150016.png

企业家开始考虑家族传承时机,其中30%以子女出生开始考虑,49%当子女成年时着手开始考虑,21%当子女大学毕业后开始考虑。

图片:11150017.png

其中文化传承包括创新、勇气、抗压、价值观等深层次的思维观念和生活方式,它是基业长青、永续的关键性因素和“灵魂”指导。

家族传承的三大挑战 : 接班人、企业权属、内外环境

在家族传承过程中,接班人是决定成败的关键因素,但家族后代接班意愿低、无能力接班、多子女难以确定接班人、接班人理念与企业文化、价值取向冲突等现象广泛存在。

图片:11150018.png

跨境金融投资现状及需求

跨境金融投资方式及渠道

高净值人群平均可投资资产额占总资产比例为52.3%,而跨境金融投资额已占他们可投资资产总额的31.2%。与去年相比,2017 年跨境金融投资额增长了近一倍,更是有超过两成的高净值人群跨境金融投资额占其可投资资产总额的一半以上。

图片:11150019.png

与去年相比,高净值人群跨境金融投资产品的广度和深度均有所扩展、提高,“外汇存款”、“股票”、“债券”、“基金”和“保险”仍然是高净值人群跨境金融投资配置中最普遍的五种产品。 “外汇存款”连续两年排名第一,“股票”和“债券”选择比例提升较为明显均超过 10%,而“保险”比例则有所下降。

另外“VC/PE”、“开设境外公司”和“信托”比例也有较为明显的提升,研究发现,这一比例的增加主要是由于 31-45岁、亿元以上资产等级具有较高学历且受过系统金融知识教育的人群购买比例的显著提升,他们以企业家、企业高层、职业经理人为主。