图片:57f9b841576d3.jpg

一、CDR概述

1.定义(DR、ADR、CDR)

(1)存托凭证(DR)。又称预托凭证、存券收据或存股证,是指在一国证券市场流通的代表境外公司有价证券的可转让凭证。具体来说,它是指甲国的上市公司为使其股份在乙国流通,将一定数额的股份,委托某一中间机构保管通常为一银行,称为保管银行或受托银行,再由保管机构通知乙国的存托机构在当地发行代表该股份的一种替代证券。

(2)美国存托凭证(ADR)。1927年, 摩根首先发明了美国存托凭证,以方便美国人投资英国零售商Selfridges的股票。当时,英国法律禁止本国企业在海外登记上市,英国企业为了获得国际资本,便引人了存托凭证这一金融工具。具体做法是,由美国一家商业银行作为存托银行,Selfridges公司把股票存于该银行的海外托管银行(一般由存托银行的海外分支机构承担),该存托银行便在美国发行代表该公司股票的可流通票证。

(3)中国存托凭证(CDR)。中国存托凭证是在中国证券市场流通的代表境外公司基础股票的可转让凭证,实际上是以境外上市公司的股权为基础的在境内筹资的一种手段。它涉及的最基本的对象是:境外上市公司,其活动目的是从境内筹集资金。‚境内的存托银行和境外的托管银行,其活动目的是通过签发中国存托凭证获取中介费。ƒ投资者,其活动目的是通过购买中国存托凭证,取得投资回报。

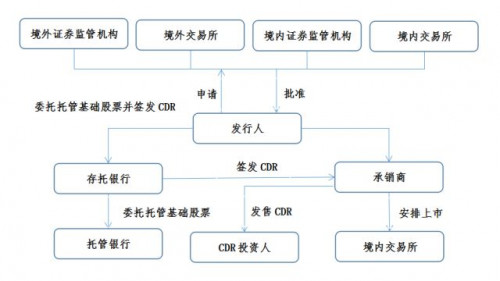

2.CDR发行的基本程序以及设立方式

①中国存托凭证发行的基本程序可用下图表示

图片:微信图片_20180425180712.jpg

②中国存托凭证设立类型

从当前我国资本市场的发展情况看,我们一直讨论的CDR发行方式主要是面向在海外注册上市的中资公司和香港、澳门的本土企业上市公司。推出的这类存托凭证短期内人民币不能自由兑换,所以只适合在我国内地有投资业务并有较大获利空间的企业,特别适合在海外注册的中资企业和蓝筹股企业。

3.我国的CDR制度以及发行可行性

(1)我国CDR制度的提出

CDR的提出最早是在香港。2001年5月,香港提出从香港上市的红筹国企开始,海外上市公司在内地股市发行存托凭证,希望能借此推动红筹股和 H股的交易,带动整个香港股市的活跃。然而,由于我国《公司法》和《证券法》对相关发行条件的制约,海外注册的红筹股公司在A股市场直接上市短期内不可能实现。于是,红筹股公司希望借助 CDR这一金融创新产品进入内地资本市场,过发行CDR实现在内地间接上市融资的目的,满足这些企业扩张规模、优化资产结构的需要。

(2)我国CDR发行的可行性

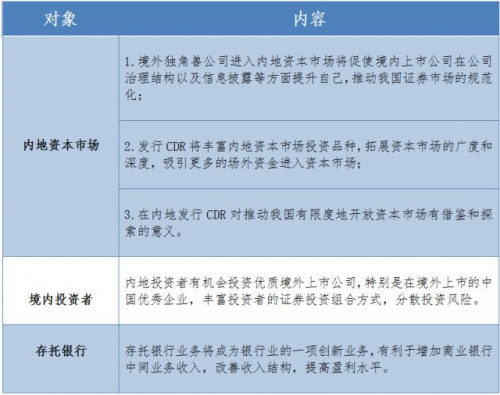

①发行CDR积极意义

表2 发行CDR积极意义

图片:微信图片_20180425180715.jpg

②发行CDR面临的问题

表 3 发行CDR面临的问题

图片:微信图片_20180425180718.jpg

目前,资本项目不能自由兑换的前提下创立存托凭证,以红筹股以及海外“独角兽”回归 A 股市场发行存托凭证为先导进行尝试,累经验后再允许蓝筹股和其他外资企业发行是我国当前关于CDR的必经之路。也是在新经济发展背景下,国家大力扶持“独角兽”企业、为注册制实行铺路以及不断实现金融开放的重要举措。

二、新经济背景下,发行制度改革中的“独角兽”争夺大战

1:何为“独角兽”以及“独角兽”发展现状

(1)独角兽定义

2013年,种子轮基金Cowboy Ventures的创始人Aileen Lee提出了独角兽的概念,用于指代那些凭借独有的核心技术或者颠覆性的商业模式,率先深入挖掘新经济中的巨大机遇,在较短时间内就能成长为市值超过10亿美元、甚至100亿美元的企业。

对独角兽这一概念,判定标准为两点:一是时间;二是估值。按时间点来分,2年内达成标准的称为新生独角兽或初生独角兽,而超过10年的就则会被剔出榜单。按估值来分,估值小于10亿美元但是有发展潜力的,称为潜力独角兽;估值在10亿到100亿间的为一般独角兽;估值超过100亿美金(约630 亿人民币)的则为超级独角兽。

(2)独角兽发展现状

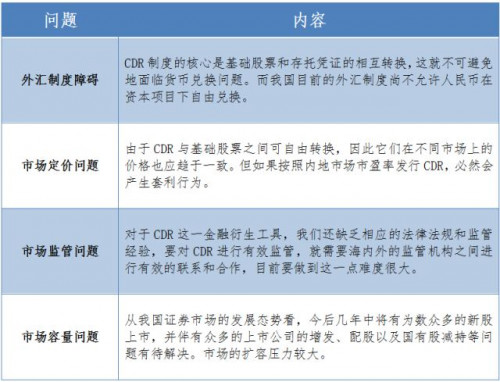

数量:从全球视角来看,美国和中国瓜分了超七成以上的企业。美国作为独角兽概念发源国,持续数年领居数量排行榜榜首。

据CB Insight数据统计显示,从2013年至2018年3月,全球共有237家独角兽企业。其中来自美国的共118家,占49.78%;中国紧随其后,共62家占26.16%;排名第三和第四为英国和印度,分别有13家和9家。

图 2 全球独角兽主要分布国家

图片:微信图片_20180425180721.png

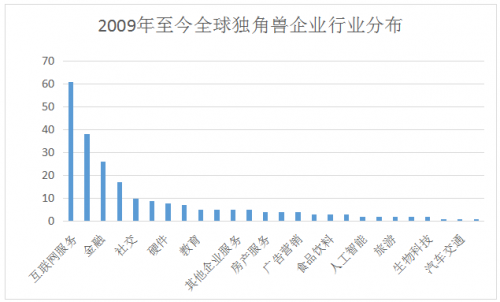

行业分布:全球范围内,在这个互联网+一切的时代,互联网自然是最大赢家。在27个行业领域中,互联网服务、电子商务和金融是独角兽最多的行业,占比达54%。互联网服务行业的独角兽数量居首位,占比26.5%,估值合计达到2660亿美元,也名列第一。

图 3 2009年至今全球独角兽企业行业分布

图片:微信图片_20180425180724.png

2:“独角兽”企业海外上市之路

当前,中国互联网科技走在了世界前列,支付宝微信的移动支付领先全球,阿里巴巴、腾讯、百度等互联网企业是中国互联网代表,也是民族科技企业的骄傲。现今国内很多公司在发展壮大之时,都会选择上市,而作为互联网的龙头老大BAT上市却选择了在海外。探究其原因,主要包括如下几点:

(1)当时互联网发展环境限制。2000年前后,中国最早的一批互联网公司,像新浪、网易、百度、腾讯等上市时,国内互联网环境还不好,国内的资本对互联网行业不太重视,在国内很难融到钱,为了生存和发展必须要寻求海外资本支持。

(2)上市条件较严苛。在国内A股上市要盈利满三年才能上市,盈利门槛、股权VIE架构以及同股不同权这些A股IPO发审硬性要求将很多“独角兽”企业拦在了门外。而互联网公司大多是烧钱扩张公司这一点达不到要求所以去美国上市。

(3)国外资本市场较成熟。互联网公司愿意到美国上市,也是因为美国的投资机构多,市场更成熟,所以企业能够得到足够的资本支持以及较高的市值。

经济发展环境限制,同时也由于资本市场融资的严苛条件,不支持其成功上市融资。科技巨头走海外路线变成为其选择的最优途径。

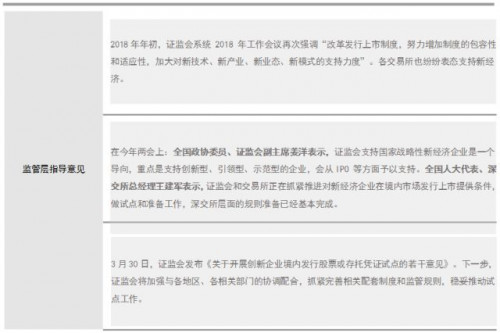

其中,2018年3月30日证监会印发的《关于开展创新企业境内发行股票或存托凭证试点的若干意见》提出,根据本次试点方案,允许试点红筹企业按程序在境内资本市场发行存托凭证上市;具备股票发行上市条件的试点红筹企业也可申请在境内发行股票上市;境内注册的试点企业可申请在境内发行股票上市。

综合来看,独角兽在A股IPO、海外已上市或者拟退市独角兽登陆A股迎来了政策机遇期。

3:我国新经济背景下的“独角兽”争夺大战

(1)“新经济”的发展趋势

2018年政府工作报告中,人工智能、互联网+、共享经济、大数据等科技热词被屡屡提及。报告提出,做大做强新兴产业集群,实施大数据发展行动,加强新一代人工智能研发应用,在医疗、养老、教育、文化、体育等多领域推进“互联网+”。“互联网+”代表的是新经济的一种趋势。在两会风向标的指引下,“新经济”将加速涌现。

由于融资环境的限制,三大门户网站、BAT只能去境外上市,这是中国投资者心中之痛,是中国资本市场永远的痛。所以,新经济环境下,发行CDR,一是鼓励海外已经上市、海外退市新经济或者说独角兽企业回A股上市。同时,也给国内的相关企业提供了足够的信心,从而留下那些还没有上市的独角兽企业。

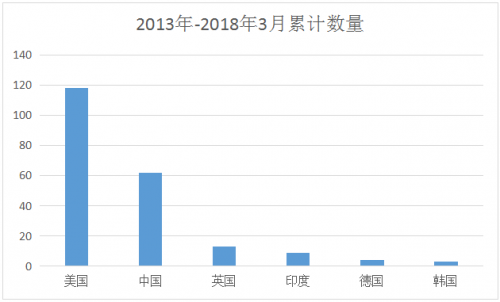

(2)我国对“独角兽”回归的政策支持

独角兽选择回归可以主要归因于当前国内鼓励“新经济”企业发展的制度环境。自2018年以来,监管层多次强调对新经济的关注和改革A股IPO制度的意愿。比较具有代表性的监管层意见有:

表 4 国家鼓励新经济和改革A股IPO的制度文件

图片:微信图片_20180425180727.jpg

(3)全球资本市场对“独角兽”的激烈争夺

美国当地时间4月3日,全球最大音乐流媒体平台Spotify正式在纽约交所挂牌交易,采取的是“直接上市”模式,成为纽交所史上第一家直接上市的公司。Spotify以一种前所未有的方式完成了上市的梦想,震撼着全球资本市场。

纽交所破天荒举动的背后,是一场波及全球的独角兽争夺战。一直以来,纳斯达克是许多科技公司青睐的上市地点,苹果、谷歌、微软、亚马逊、脸书等全球市值很高的科技公司都在纳斯达克上市。但如今,为了抢夺全球独角兽公司上市,不让纳斯达克一枝独秀,从纽交所到港交所,再到中国大陆A股都纷纷修改上市规则。

为了吸引“独角兽”,各大交易所纷纷使出浑身解数。如今,随着Spotify成功直接上市,纽交所正将这场独角兽“争夺战”推向一个高潮。我国企业的发行上市改革路径也在加速推进。

三、CDR--我国注册制改革必经之路

1.我国股票发行制度的变革

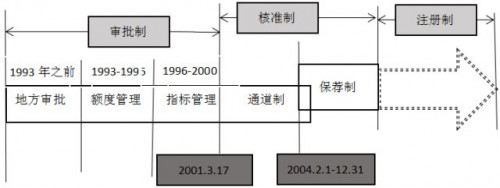

二十世纪90年代,我国的证券市场开始形成,近二十年来,我国的证券股票的监管制度从地方审批制开始,经历了额度管理制、指标管理制、通道制,到保荐制,整个发行监管制度从无到有,直到现在相对有序,这些变化的过程简示如下图:

图 5 我国股票发行制度的变革

图片:微信图片_20180425180730.jpg

从某个意义上讲,我国股票发行制度的变迁,也反映了我国经济发展的历程。到目前,我国已经过渡到了股票发行核准制。但随着新经济的兴起,新业态、新技术的发展,为了满足企业的融资需求,以及充分利用市场的调节机制,企业发行上市注册制将势在必行。

2.股票发行注册制过渡期的必然选择

在注册制下,证券监管机关只进行形式审查而不涉及实质审查,发行人通过注册程序的唯一要求是完全公开信息,即只要文件符合形式要件,公开方式适当,公开内容正确无误,管理机构就无权对拟发行的证券本身的价值作出判断。即使风险很大,监管机关也不得禁止证券的发行。

而注册制最大的特点,说到底就是市场化,即让市场对资源配置起决定性作用。注册制的实施有利于改变上市公司结构,提高创业、创新等代表经济转型方向的上市公司比重,为股市长期繁荣奠定坚实基础。

虽然注册制有上述诸多的优势。但是不可否认,以我国现在的法律制度、监管体制以及配套体系,包括整个社会大环境等都不具备马上全面实施的现实条件,但这并不说明注册制在中国永远无法实现,只要具有正确的改革战略(比如引入过渡期),配以合理的改革路径(实施核准——注册制),逐步完善注册制的各方面条件,中国注册制改革是可以顺利推行的。

所以,限于我国《公司法》和《证券法》制约,在海外注册的红筹股公司来说,股市场直接上市短期内不可能实现。于是,红筹股公司可以借助CDR这一金融创新产品进入内地资本市场,通过发行 CDR实现在内地间接上市融资的目的,满足这些企业扩张规模、优化资产结构的需要。

四、CDR--金融开放的必然要求

2018年4月12日,央行行长易纲在博鳌论坛发表讲话,宣布进一步扩大金融业对外开放的具体措施。对于金融开放,有着重要的积极意义。首先,放宽金融业对外开放,对于金融机构有正面意义,有利于行业吸取优秀从业经验,让整个市场变得更专业化。其次,扩大金融业开放将会推动中资银行资管业务与国际接轨,有利于银行业打破刚兑局面的形成。另外,进一步开放将给予外资更深入参与我国金融市场的机会,推动国内金融行业有序竞争,有助于提高我国金融行业整体竞争能力、规范程度和国际化水平,从而增强金融体系服务实体经济的能力。

CDR的发行有利于我国资本市场开放程度的提高。随着我国对外开放步伐的加快和程度的提高,我国的资本市场将按照相关规定,逐步向其他各国开放,并实现市场化、规范化和国际化发展。

思考

已在境外上市的企业,一旦在A股市场发行CDR,势必面临异地监管的问题。各地的资本市场对于会计准则、信息披露以及发行募集资金用途等,均存在着差异。目前,监管层已在着手制定一些差异化的细则,涉及信息披露等,预计很快将会推出。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群